上个月初,位于广州的番禺区沙头街大富村“旧改”招标顺利落地,项目总投资10亿元,涉及改造总用地20公顷,也就是300亩。这是当前一线城市广州兴起“旧改热”的一个缩影。

有意思的是,拿下该大型“旧改”项目的不是明星房企,而是一家新晋“黑马”房企——来自上海滩的大华集团。

据了解,拿下大富村旧改后,大华集团押注“穗城”已累计储备3个旧改大项目,其他两个分别位于广州增城的山田村、朱村。

对于房企而言,涉足“旧改”既是一项民生工程,也是应对“地价飙涨”不得已而为之的房地产深度开发,“慢工出细活”。

这对房企资金链是一个巨大的考验。所以,我们可以看到碧桂园、恒大等头部房企大鳄们,鲜有涉足大型“旧改”的,为的就是高周转,能快跑。当然,也有像佳兆业、奥园等新锐千亿房企,在旧改上得心应手,业绩开始显著爆发的。

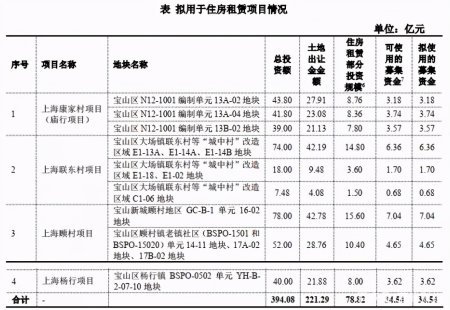

10月12日,大华集团提交注册了一笔50亿元住房租赁公司债发行申请,期限最长7年,其中35亿元用于住房租赁项目,涉及上海康家村项目(庙行项目)、上海联东村项目、上海顾村项目及上海杨行项目。

9月下旬,大华集团正式对外发布租赁住宅品牌“大华享寓”,目前已陆续获取11块租赁住宅用地,未来5年内将向市场投放30万方的租赁住宅体量。

上述4个项目均为大华集团在拿地时被当地政府强制要求无偿配件移交占项目总体量5%的保障房以及按出让年限自持不低于15%的住宅物业,目前已处于在建在状态。

透过这份债券说明书,我们进一步了解到这家上海新锐“黑马”房企的内部详情。成立于1992年的大华集团,最初叫上海大场房地产开发经营公司,属于上海宝山区大场镇经济联合社的一家“国资”房企。

如今几经运作和发展,大华集团已变成由公司高管金惠明实际控制的百强房企。这中间有经历了什么?

1998年,国家启动“房改房”计划,也就是福利房改成商品房,住房开启商品化时代。这一年,上海大场房地产开发经营公司改制为大华集团,上海宝山区大场镇经济联合社持股85%,上海华翔房地产开发有限公司持股15%。

2002年底,上海宝山区大场镇经济联合社将所持大华集团75%股权、上海华翔房地产开发有限公司将所持大华集团15%股权转让给金惠明等34名自然人股东,不久大厂镇委、镇政府对此出具相关公函。

蹊跷的是,3年后,金惠明等34名自然人股东将所持大华集团90%股权又转让给上海华强投资、上海华禾明实业、上海华禾惠实业、上海华禾宁实业、上海华禾顺实业和上海华绣投资6家企业。此后历经2轮增资,但大华集团的股权比例至今未变。

实际上,上述操作更像是穿了一层不易让外界一看就看透的“马甲”。

截至目前,金惠明通过持有上海华强投资、上海华绣投资、上海华禾惠实业等公司股权,间接持有大华集团33.99%的股权,另通过胞弟金建明、女儿金玲等可施加影响的近亲属所持股权,共计控制大华集团54.8%的股权,为大华集团的实际控制人。

其中,金惠明胞弟金建明,通过法人股股东间接持有大华集团8.45%股权;金惠明的女儿金玲通过控股股东华强投资间接持有大华集团12.36%股权。

从金惠明的履历看,出生于1953年的他,在1994-1998年曾历任大场镇副镇长、上海申新实业董事长、新华村党总支书记、大场房地产开发经营公司总经理,1998-2004年历任大华集团总裁、上海申新集团董事长、新华村党总支书记;2004年至2015年担任大华集团董事长兼总裁;2016年起任大华集团董事长。

按照商学院讲授的,这有点类似于“MBO”,即管理层收购,通过一系列资本运作手段将企业属性从姓“公”变成了姓“私”,实现管理层对企业的实际控制。

再看今天的上海国企领军企业——绿地集团,以掌门人张玉良为首的上海格林兰(绿地职工持股会)是第一大股东,虽越做越大,贵为世界500强企业,但即使能耐再大,张玉良也终有退休的一天,而此前关于此,就曾引起坊间热议。

坊间也有说法,称张玉良之所以不能退休,上海格林兰是第一大股东,绿地资产和负债都是万亿级别的,只能继续耗着。

回到大华,正因为民资控股的运作机制,尤其是卓越的高管团队,规模才越做越大,新晋成为一匹地产黑马。2017年,大华集团实现营收134.88亿元,2018年实现营收153.14亿元,2019年实现营收202.5亿元,今年上半年实现营收107.6亿元,稳步增长。

注意!大华集团旗下房地产开发收入占各期总营业收入的比例从90.24%一路飙到95.82%。截至2020年 6月末,大华集团已售未结转房产项目金额382.79亿元,对后续经营业绩实现形成一定支撑。

令外界吃惊的是,在当前上市房企毛利率普遍在30%左右徘徊的当下,大华集团综合毛利率却惊人之高,从2017年的53.62%一路飙升到65.61%。

大华集团对外解释说,通过“整体开发”业务模式,在一定程度上降低了后续开发成本,压缩了各环节对接成本。由于所开发项目大部分位于一二线城市中的较优质地段,项目品质较高,出售单价大多高于周边同类项目均价。

所谓“整体开发”是指大华集团与政府签订协议,对意向开发地块开展土地平整及动、拆迁相关工作,待前期开发工作完成后,再在该地块上开展房地产开发业务。在拿地上,分为“定向挂牌”和公开“招、拍、挂”两种形式。

截至2020年6月底,大华集团已获得上海市宝山区大场镇场中村,上海市宝山区大场镇联东村、葑村村、丰收村、丰明村,上海市宝山区庙行镇康家村及上海市宝山区顾村镇顾村老集镇等地区4 个“城中村”项目的引入开发建设权。

除上海以外其他区域的旧城改造及“城中村”项目,大华集团多采用整体开发下的公开“招、拍、挂”方式予以承接,对于目标地块,与当地政府签订优先受让协议,明确完成前期开发工作后,有权通过公开“招、拍、挂”程序获取土地,同等条件下享有优先受让中标权。

在“整体开发”的主导模式下,大华集团以大型开发社区为主,也就是所谓的“大盘造城”模式,主要以迎合大众居住需求的中小户型为主,现已较为成熟的产品包括锦绣华城、公园世家等,户型主要包括100以内的两居室及三居室等满足刚性居住需求与改善型住房需求的房地产项目。

这不难看出,大华集团仍凭借“短平快”的高周转开发,以平滑大型“旧改”项目前期开发周期长而投入大的风险。

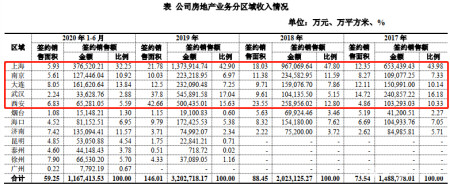

从下表来看,大华集团2017年合同销售额不足150亿元,到2018年直接突破200亿元,去年又猛增到320.27亿元,但受疫情及“房住不炒”等影响,今年上半年116.74亿元,销售均价也从过去2年的“2万+”跌到1.97万元/。

从贡献区域看,上海大本营及南京、大连、济南占比较高,去年颇为倚重的武汉,今年上半年却表现不佳。

据克而瑞监测统计,今年前9个月,大华集团实现全口径销售额273.8亿元,排名第71位,权益销售额240.3亿元,排名第69名,说明自主开发比例较高。

截至6月底,大华集团累计获取土地70幅,现有土地储备预计总规划面积419.2万平方米。按权益建筑面积及权益成本计算,平均取得成本约1207.99万元/亩,土地成本相对较低,主要为住宅用地。

具体来看,大华集团在建及未来拟建的旧区改造及新农村开发项目主要包括上海市宝山区大场镇场中村,上海市宝山区大场镇联东村、葑村村、丰收村、丰明村,上海市宝山区庙行镇康家村及上海市宝山区顾村镇顾村老集镇等地区4个“城中村”项目及江门新会项目和大连华旅项目等,土储可售货值684.28亿元。

我们注意到,截至2020年6月底,大华集团有息债务合计约460.48亿元,占总负债额的46.05%,其中短期负债3.1亿元,一年内到期有息负债余额35.62亿元,长期负债356.73亿元。

之所以短期负债少,大华集团解释说,主要系采取整体开发房地产项目,并针对成批旧改、新农村开发进行市政建设,公建配套,以及区域商业的开发,具有经营周期、资金回流周期较长的特点,对短期资金使用需求较低所致。

大华集团截至6月底账面现金139.65亿元,相比去年底减少约15亿元,其解释说主要来自房地产项目销售和通过银行贷款等间接融资方式取得。从短期债务覆盖看,大华集团短期资金链压力虽不大,但从现金流构成看,经营净现金流仍持续流出,融资净现金流去年底曾创下新高,达到近103亿元。

若上述50亿元公司债发行完毕,大华集团负债率将从73.67%上升到74.34%。截至6月底,截至6月底,大华集团共获得各金融机构授信额度730.61亿元,其中已使用额度444.02亿元,尚未使用额度286.59亿元。

在已使用额度中,我们发现涉及西部信托、紫金信托、五矿信托、陆家嘴信托4家信托公司融资,已获得融资总计约62亿元,尚有24.4亿元未使用额度。

截至2020年6月末,大华集团涉及已发行且处于存续期的“16大华01”、“16大华02”、“17大华01”、“18大华01”和“19大华01”公司债规模65亿元,全部是用来偿还银行贷款。

为此,按大华集团的战略规划,未来2-3年,以“提高去化,做大规模”为经营导向,通过加快周转带动销售规模和利润总额双增长。未来三年力保上海本地市场,加大长三角、粤港澳大湾区、环渤海区域的投资,继续深耕人口净流入的中西部二线城市,做大规模,力争三年内实现800亿销售目标。

当前楼市已进入弱周期,“强者恒强”会比顺周期表现得更为显著,从前三季度看,不少房企距完成全年目标任务仍有较大差距。大华集团三年晋级800亿元销售规模计划,能否如期兑现?